Tegnapi napon új kata törvényt fogadott el az Országgyűlés. 2022. szeptember 1-től lép hatályba.

Legfontosabb pontjai:

- Kata adónemet választó adózó kizárólag magánszemélynek számlázhat.

- egységesen havi 50 000 forint lesz az adó mértéke, minden kisadózónak főállásban kell vállalkoznia.

- minden kisvállalkozónak, 18 millió forintra emelkedik a bevételi értékhatár

- megszűnik a betéti társaságok és egyéni cégek katás adózása, a kata adónemet kizárólag egyéni vállalkozók választhatnak szeptember 1-től.

Az új kata törvény 2022. szeptember 1-től lép életbe. A másik adónemre való áttérésről szóló nyilatkozatokat legkésőbb szeptember 25-ig kell benyújtani az adóhivatalhoz. Azok a vállalkozók, akik a kata helyett az átalányadózást választják, 2022. október 31-ig tehetik ezt meg.

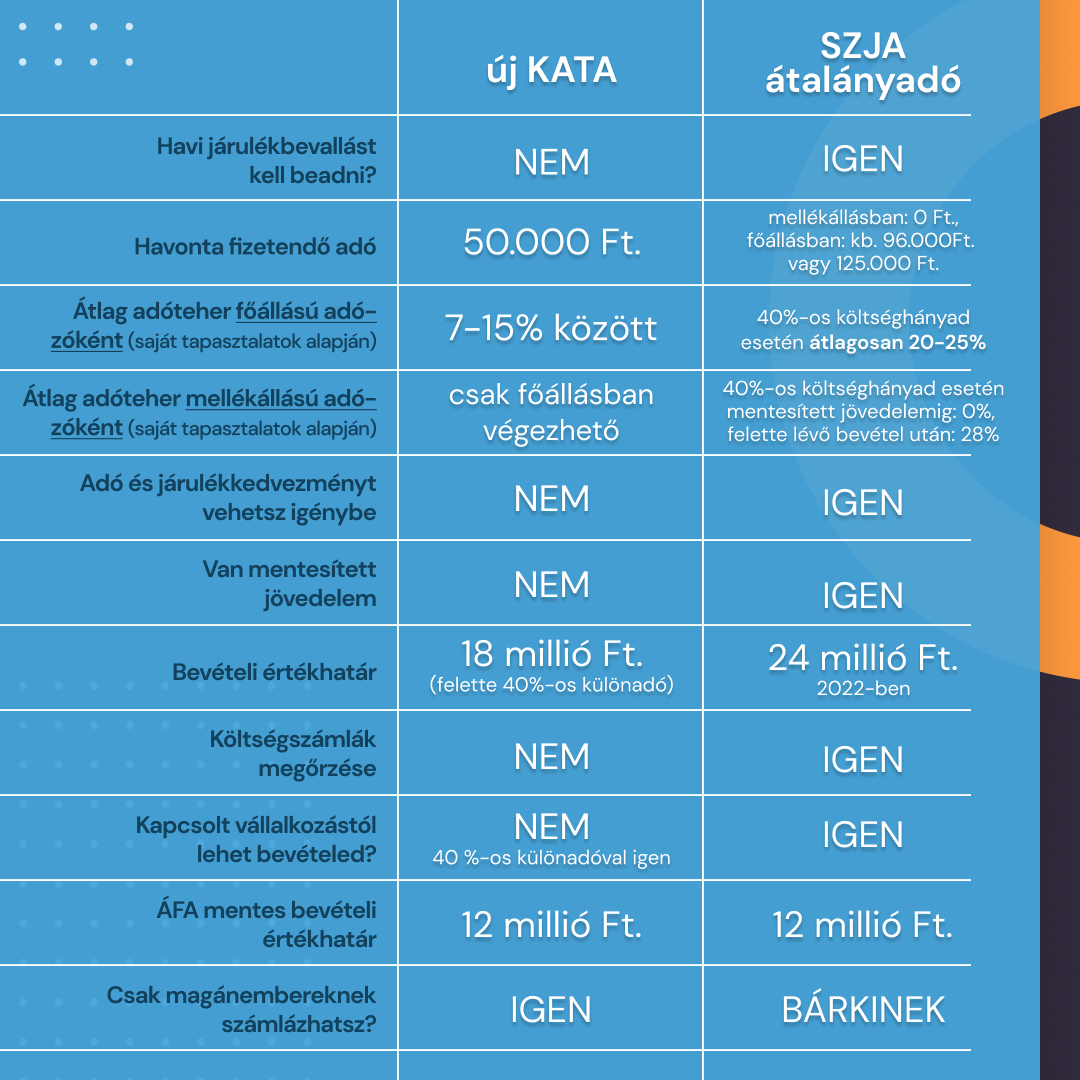

Milyen adónemre érdemes áttérnie annak aki nem maradhat a jövőben katás vállalkozó?

Ha egyéni vállalkozó vagy áttérhetsz személyi jövedelem adózás alá. Ennek két formája létezik:

- tételes szja

- átalányadó szja

A tételes szja leírásával hamarosan jelentkezni fogunk.

Nézzük át az átalányadó jellemzőit:

Átalányadózás esetén a befolyt bevételt költséghányadokkal kell csökkenteni és ez alapján kell megfizetni a ”nyereségadókat”. Továbbá főállású egyéni vállalkozóként havonta meg kell fizetni a járulékokat legalább a minimálbér (bruttó 200.000 forint) vagy a garantált bérminimum (bruttó 260.000 forint) után.

Megszerzett bevétel – költséghányad = jövedelem – mentesített jövedelem (ebből kell kiszámolni a ”nyereségadókat”.)

A költséghányad mértéke 40%, 80% és 90% lehet, a végzett tevékenységtől függően.

Az így kiszámított jövedelem után az alábbi adókat kell befizetni:

- 15% szja

- 18,5% társadalombiztosítási járulék

- 13% szociális hozzájárulás

- iparűzési adó

Mentesített jövedelem:

Tb-járulék és szociális hozzájárulási adó tekintetében is adómentes bevétel összege:

40%-os költség hányad esetén 2 millió forint

80%-os költséghányad esetén 6 millió forint

90%-os költséghányad esetén 12 millió forint

Bevételi értékhatár 2022-ben: 24 millió forint. Kizárólag kiskereskedelmi tevékenység végzése esetén az értékhatár 120 millió forint. Ha az egyéni vállalkozó év közben tér át az átalányadóra, naptári napokra arányosítani kell a bevételi értékhatárt. Aki 2022. szeptember 1-el tér át rá idén 8 millió forint befolyt bevétele lehet maximum átalányadózóként. (Éves 12 millió forint alanyi áfa mentes keretre vigyázni kell!)

Költséghányadok végzett tevekénységek alapján:

40%-os költséghányad

Amennyiben nem férsz bele a 80%-os vagy a 90%-os költséghányadba, akkor a 40%-os költséghányad alá tartozol.

80%-os költséghányad

A törvény által meghatározott tevékenységekre alkalmazható és az adóév egészében kizárólag az alábbi tevékenységet folytathatod:

- a) mezőgazdasági, erdőgazdálkodási (TESZOR 01, 02), bányászati (TESZOR 05-től 09-ig) és feldolgozóipari (TESZOR 10-től 32-ig) termék-előállítás, építőipari kivitelezés (TESZOR 41, 42);

- b) mezőgazdasági, betakarítást követő szolgáltatás (TESZOR 01.6), vadgazdálkodáshoz kapcsolódó szolgáltatás (TESZOR 01.70.10), erdészeti szolgáltatás (TESZOR 02.40.10) és zöldterület-kezelés (TESZOR 81.30.10);

- c) halászati szolgáltatás (TESZOR 03.00.71), halgazdálkodási szolgáltatás (TESZOR 03.00.72);

- d) feldolgozóipari szolgáltatás (TESZOR 10-től 32-ig) a bérmunkában végzett szolgáltatás és az egyéb sokszorosítás (TESZOR 18.20) kivételével;

- e) építőipari szolgáltatás (TESZOR 43);

- f) ipari gép, berendezés, eszköz javítása (TESZOR 33.1), gépjárműjavítás (TESZOR 45.20), személyi, háztartási cikk javítása (TESZOR 95.2), épületgépészeti berendezések javítása (TESZOR 43.21, 43.22, 43.29);

- g) a taxis személyszállítás (TESZOR 49.32.11) személygépjármű kölcsönzése vezetővel (TESZOR 49.32.12), egyéb máshová nem sorolt szárazföldi személyszállítás (TESZOR 49.39.39), közúti áruszállítás (TESZOR 49.41.1);

- h) számítógép, kommunikációs eszköz javítása (TESZOR 95.1);

- i) fényképészet (TESZOR 74.20);

- j) textil, szőrme mosása, tisztítása (TESZOR 96.01), fodrászat, szépségápolás (TESZOR 96.02), hobbiállat-gondozás (TESZOR 96.09.11);

- k) a kereskedelmi tevékenységek végzésének feltételeiről szóló kormányrendelet alapján folytatott vendéglátó tevékenység (TESZOR 56).

90%-os költséghányad

Az alkalmazhatja a 90%-os költséghányadot,

- aki az adóév egészében kizárólag kiskereskedelmi tevékenységből szerez bevételt (azaz más tevékenységből nem lehet bevétele),jellemzően kisboltok és webshopok tartoznak ide

- mezőgazdasági őstermelők.

A cikkünket a változások alapján folyamatosan frissítjük! Utolsó frissítés: 2022/07/18 13:50óra